中小微企业经营状况与数字化转型调研报告

(2024年二季度)

中小微企业是中国经济重要组成部分。腾讯研究院联合企鹅有调,按照每季度一次的频率,就中小微企业的经营状况、面临困难、政策支持、融资情况、数字化转型、市场预期等关键问题,通过在线问卷的形式进行调研,形成专题报告。从2023年一季度至2024年二季度,调研已经连续执行了六个季度,有效样本量分别为 4492份、4630份、5395份、5890份、6740份和7110份。样本企业在雇员规模、企业年龄、行业分布、地区分布等维度上基本保持一致,为分析比较提供了基础。

1.经营状况和市场信心

样本企业亏损面和停滞面有所扩大。2024年二季度,样本企业亏损面(选择“微亏”、“亏损”和“严重亏损”的样本企业占比之和)为7.4%,较上季度的6.3%增加1.1个百分点;较去年同期的 5.5% 增加 1.9 个百分点。样本企业停滞面(选择“零增长”和“负增长”的样本企业占比之和)为10.8%,较上季度的8.8% 增加 2.0 个百分点;较去年同期的 6.9%增加3.9个百分点。

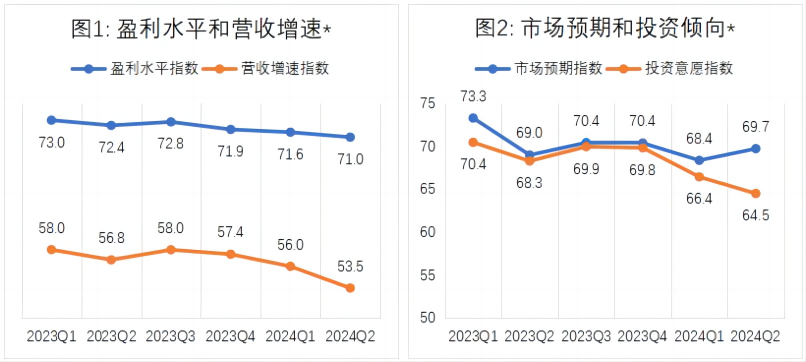

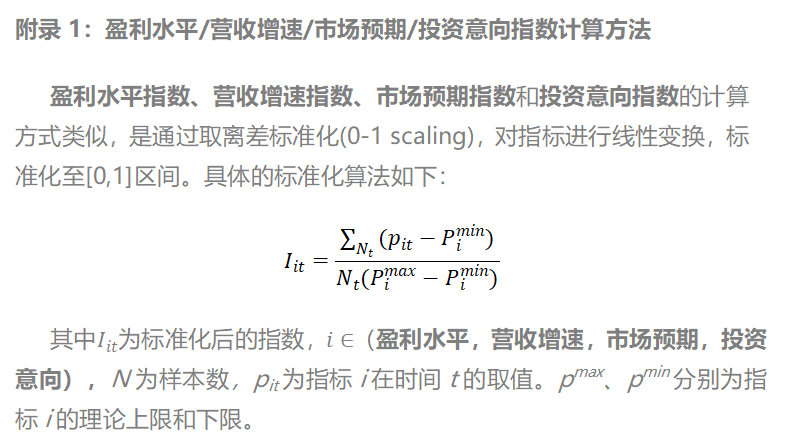

样本企业盈利水平和营收增速下滑,显示企业经营压力有所增加。2024年二季度,样本企业盈利水平指数为71.0,大幅高于 50 分界线,但已连续三个季度小幅下降,也低于去年同期的 72.4。营收增速指数为53.5,处于50分界线上方,但也是连续三个季度下降,同时低于去年同期的 56.8(图1)。盈利水平指数和营收增速指数连续走低,说明企业经营状况下滑。

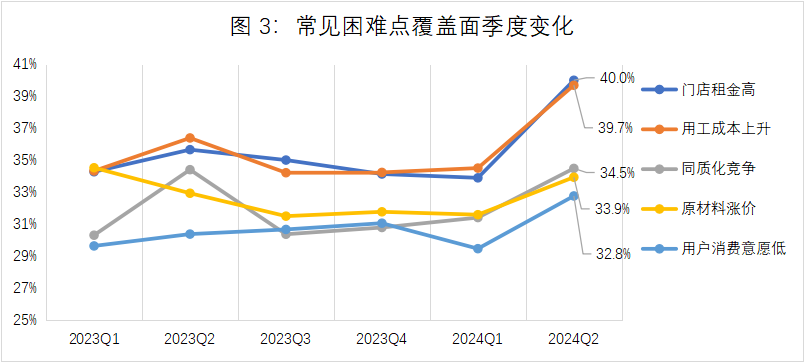

样本企业对未来市场预期略有上升,但投资倾向趋弱。2024年二季度,样本企业市场预期指数为69.7,大幅高于 50 分界线,同时扭转连续两个季度下滑的趋势,环比提升 1.3,也高于去年同期的 69.0。投资倾向指数为64.5,大幅高于50分界线,较上季度的 66.4 下降 0.9,较去年同期的 68.3 下降 3.7。投资倾向指数已连续三个季度下滑,且今年以来下滑速度较快(图2)。综合来看,随着多项稳增长重大政策落地,样本企业对市场的预期在向好的方向扭转。但预期的好转尚未转化为扩展经营规模等实际行动,企业的观望情绪仍然较为浓厚。

* 盈利水平指数、营收增速指数、市场预期指数和投资倾向指数的计算方法见附录1

2.经营困难点和政策支持

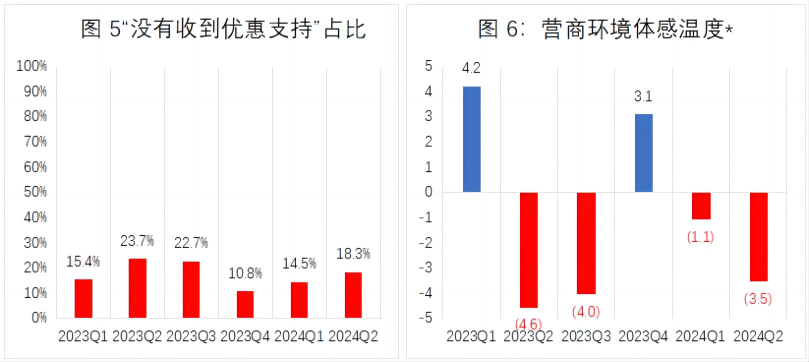

常见经营困难点覆盖面有所扩大。2024 年二季度,样本企业常见的经营困难点依次为“门店租金高”、“用工成本上升”和“同质化竞争”,选择以上困难点的样本企业占比分别为40.0%、39.7%和34.5%,环比分别上升6.1、5.2和3.1个百分点;较去年同期分别上升 4.3、3.3和 0.1个百分点(图3)。其他困难点如“原材料涨价”、“用户消费意愿低”、“营销费用高”、“仓储物流成本高”等也出现覆盖面环比、同比同时上升的情况。仅“平台数据不互通”覆盖面环比下降 2.3个百分点,同比下降 3.0 个百分点,来到六个季度最低水平。

整体来看,2024年二季度样本企业困难点分布呈现两个特点。一是“扩项”,从以往的以租金、用工、原材料等成本上涨为主,扩散至竞争激烈以及消费意愿低。二是“新高”, “门店租金高”、“用工成本上升”、“同质化竞争”、“用户消费意愿低”等困难点的覆盖面均创下六个季度的新高。困难“点多面广”,可能是国内消费不足的大环境在小微主体日常经营上的反映。

支持政策覆盖面环比有所收窄,但仍高于去年同期水平。2024年二季度,覆盖面最宽的支持政策依次为“优惠利率或贴息”、“税费减免”、“社保缓缴”,分别有32.9%、32.4%、28.0% 的样本企业享受到这三项支持政策,较上季度分别上升 1.1、下降0.8、上升 1.2个百分点;较去年同期分别上升 3.7、4.7 和 4.7 个百分点(图 4)。“优惠利率或贴息”和“社保缓缴”也是唯二的覆盖面环比有所提升的支持性政策,其他类别支持政策覆盖面环比均出现不同程度下降。

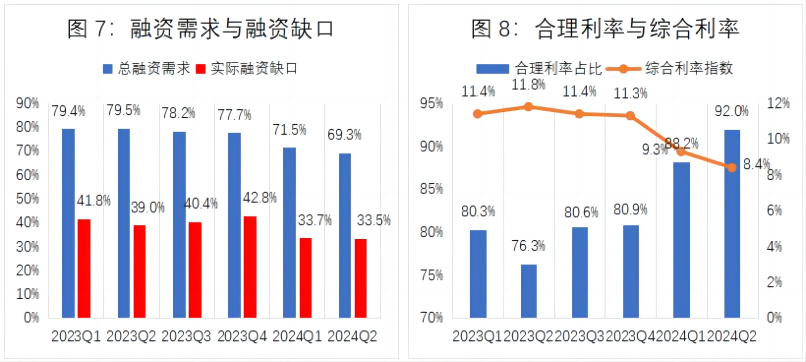

与多数支持政策覆盖面有所下降相应的是,2024 年二季度没有收到优惠政策支持的企业占样本企业总数的18.3%,较上季度上升 3.8个百分点,已连续两个季度上升;但与去年同期的23.7%相比,仍下降了 5.4 个百分点(图 5)。

营商环境“体感温度”进入偏冷区间。我们将经营困难点和支持政策覆盖面组合起来,编制了样本营商环境的体感温度指数。指数取值范围在[-100, 100]之间,困难越少、政策支持越多,则温度越高、营商环境越友好。在经营困难点覆盖面扩大和政策支持力度下降的情况下,2024年二季度“体感温度”指数为-3.5,连续两个季度下降,持续处在偏冷区间,仅略高于去年同期的-4.6(图6)。

体感温度指数处于偏冷区间,说明样本企业感受到的支持力度无法抵消外部环境压力;指数持续下行,说明外部环境压力与支持政策之间的失衡在加剧。就2024年二季度的具体指标来看,失衡加剧的主因在外部环境压力因素大幅上升,而支持政策力度未同步上升甚至略有下降。

*营商环境“体感温度”指数计算方法见附录2

3.融资需求和利息负担

融资需求转弱,融资缺口收窄。2024年二季度,样本企业总融资需求(有融资需求企业占比)为69.3%,较上季度的71.5%下降了2.2个百分点;较去年同期的79.5%下降了10.2个百分点,样本企业的融资借贷需求明显萎缩。实际融资缺口(总融资需求中未能获得融资的企业占比)为33.5%,较上季度的33.7%下降0.2个百分点;较去年同期的 39.0% 下降 5.5 个百分点,为六个季度以来最低水平(图 7)。

利率水平趋于合理、综合利率显著下降。2024年二季度,获得合理利率(年化利率低于15%)企业占有借贷企业比例为92.0%,较上季度的88.3%提升3.8个百分点;较去年同期的 76.3% 上升 15.7 个百分点,利率水平趋于合理。有借贷企业的融资综合利率指数为8.4%,较上季度下降90个基点,较去年同期下降 3.4 个百分点,为六个季度以来最低值,已经连续两个季度在 10% 以下,企业利息负担明显减轻(图 8)。

企业融资渠道趋向合理。2024年二季度,53.4%的有借贷企业从“非银渠道”(银行之外的机构或个人)融资,较上季度的59.3%下降5.9个百分点,较去年同期下降 3,6 个百分点。37.6%的企业从“银行渠道”获得资金,较上季度的32.4%上升5.3个百分点,较去年同期上升 6.5 个百分点。8.9%的企业同时从“非银渠道”和“银行渠道”融资,较上季度的8.4%提升了0.5个百分点,较去年同期下降 3 个百分点(图 9)。整体来看,样本企业融资来源连续两个季度向正规、透明、利率合理的“银行渠道”转移。

融资成本高成为阻碍融资的首要因素。2024年二季度,分别有36.1%、29.8%、29.3%、20.6%的有需求但未融资企业将“融资成本高”、“债务水平高”、“收入/流水不足”、“无抵押物”列为未能获得融资的原因(图10)。“融资成本高”首次替代“债务水平高”成为覆盖面最大的融资阻碍因素。这似乎与前述利率水平趋于合理、综合利率明显下降的发现相矛盾,但实际上两个数据来自不同的两个子样本:回答利率水平一题的样本企业是有借贷企业;回答阻碍因素一题的样本企业是(有需求但)无借贷的企业。在整体融资需求转弱的情况下,银行和非银机构可能放松了对被贷款企业债务水平和抵押物的要求,但因为利率水平不具有吸引力,部分企业虽有融资需求却未进行借贷。这或是“融资成本高”取代“债务水平高”和“无抵押物”成为首选障碍因素的一个可能原因。

4.线上销售情况

线上化率维持高位但有回调。2024年二季度,样本企业线上化率(有线上门店企业占样本总数比重)为69.5%,较上季度的71.8%继续回调,较去年同期的 75.3% 下降 5.8 个百分点。在已线上化的样本企业中,“融合型”(超过30%的销售额来自线上)企业占比为26.4%,与上季度的 26.5%基本持平,较去年同期的 21.8% 上升 4.6 个百分点(图 11)。

线上销售增速稳定领先线下销售增速。在已线上化的样本企业中,选择“线上销售增速更快”的企业占比达到32.9%,大幅高于选择“线下销售增速更快”的13.4%,两者相差19.5个百分点,较上季度的16个百分点扩大了3.5个百分点,线上销售增速快于线下销售增速的格局继续扩大(图 12)。

线上渠道集中度保持稳定。2024年二季度,在已线上化的样本企业中,销售“高度集中”(线上销售集中在单一平台)的企业占比31.7%,较上季度的30.5%提高了1.2个百分点。“分布均衡”(线上销售分布在两到三个平台)占比61.8%,与上季度的62.1%基本持平,是最主流渠道分布模式。“高度分散”(线上销售分散在三个以上平台)占比6.5%,较上季度的7.4%微幅下降0.9个百分点。综合来看,跨多个平台已经稳定成为中小微企业线上经营的主流形态。

5.新模式与新就业

直播带货这一新型模式正在成为驱动线上销售增长的重要动力。2024年二季度,分析结果显示,36.9%的已经线上化样本企业尝试过直播带货,较上季度的30.6%提升了6.3个百分点;另有53.2%的已经线上化样本企业虽未进行过直播带货,但尝试过拍摄短视频进行商品推荐。仅10.0%的企业既未曾尝试过直播带货也未曾拍摄短频频推荐商品。进一步的分析显示,尝试过直播带货的样本企业,选择“线上平台销售增速更快”的比例达到46.6%,远高于样本平均的32.9%,说明直播带货正在成为驱动新一轮线上销售增长的重要动力。

线上渠道创造增量就业的估算。2024 年二季度,我们在问卷中新增一题,询问已开设线上门店企业“专门负责线上渠道经营的雇员数”。按照此题的选项分档取低限估算[1],有线上门店样本企业平均雇佣 2.98 人专责线上渠道经营。同期线上渠道总和渗透率为 243.3%,也即有线上门店企业平均在 2.43 个线上平台设有门店。据此可以推算样本企业每多增一个线上平台需多增 1.23 个专责雇员。

2024年二季度,在已线上化的样本企业中,49.9%的企业雇员数大于10人,该比例远高于纯线下企业的29.0%(图 13)。整体而言,有线上店铺的企业具有更大的雇员规模。同时,在已线上化的样本企业中,尝试过直播带货的样本企业,97.1%的企业雇佣了专人负责线上渠道经营,且多数企业雇佣了3~5人;而既没有尝试过直播带货也没有发布过推荐视频的样本企业,84.3%的企业雇佣了专人负责线上渠道经营,且多数只雇佣了1~2人(图 14)。说明直播新业态的成长也创造了新增的就业岗位。

6.地区间差异分析

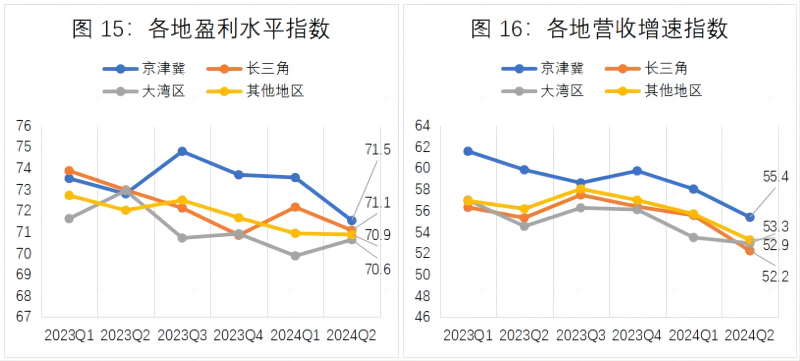

样本企业盈利水平地区间差异收窄。2024年二季度,京津冀[2]、长三角[3]地区样本企业的盈利水平指数分别为 71.5 和 71.1,较上季度分别下降 2.0 和 1.1,较去年同期下降 1.3 和 1.9。大湾区[3]样本企业盈利水平指数为 70.6,较上季度上升 0.8,较去年同期下降 2.3。全国其他地区样本企业盈利水平指数为 70.9,较上季度微降 0.1,较去年同期下降 1.1(图 15)。整体来看,盈利水平指数地区间差异较今年一季度明显收窄,与去年同期基本持平。

各地样本企业营收增速均有所下降,但下降幅度略有不同。2024年二季度,京津冀、长三角地区样本企业营收增速指数分别为 55.4 和 52.2,较上季度分别下降 2.6 和 3.3,较去年同期分别下降 4.5 和 3.1。大湾区样本企业营收增速指数为 52.9,较上季度微降 0.6,较去年同期下降 1.6。今年二季度全国其他地区样本企业营收增速指数为 53.3,较上季度下降 2.4,较去年同期下降 2.9(图 16)。综合来看,各地区样本企业营收增速均有所下降,大湾区企业下降幅度较小。

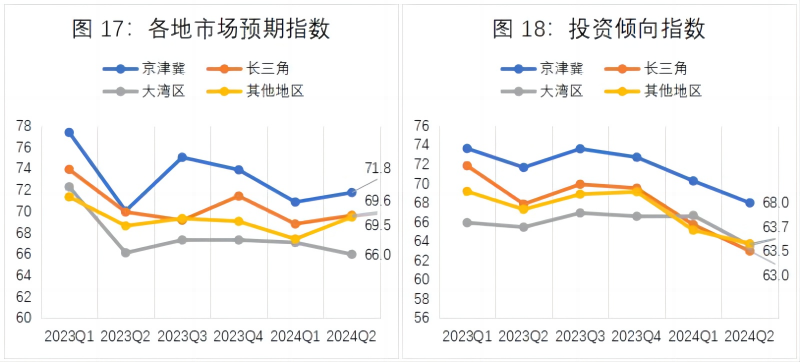

各地样本企业未来市场预期分化,投资意愿明显下降。2024年二季度,京津冀、长三角地区样本企业市场预期指数分别为 71.8 和 69.6,较上季度分别上升 0.9 和 0.8,较去年同期分别上升 1.7 和微降 0.3。大湾区样本企业市场预期指数为 66.0,较上季度下降 1.1,较去年同期微降 0.1。全国其他地区样本企业市场预期指数为 69.5,较上季度上升 2.1,较去年同期上升 0.8(图 17)。综合来看,各地区样本企业对未来市场预期出现分化,大部分地区企业的预期边际改善,整体略好于去年二季度的水平。

但市场预期的边际改善没有落实成为实际的投资行为。2024 年二季度,京津冀、长三角、大湾区样本企业投资倾向指数分别为68.0、63.0 和63.5,较上季度分别下降 2.3、2.7和 3.1,较去年同期分别下降 3.7、4.9 和 1.9。全国其他地区样本企业投资倾向指数为 63.7,较上季度下降 1.4,较去年同期下降 3.6(图 18)。各地样本企业的投资意愿均有较大程度的下滑,市场预期虽然略有改善,但整体仍处在较低的区间,未能转化为实际的投资行为。这与当下宏观投资数据的走向也是一致的。

各地的政策支持覆盖面环比均有所收缩,但仍高于去年同期水平。2024年二季度京津冀、长三角、大湾区和全国其他地区未获政策支持样本企业占比分别为 13.9%、18.0%、21.7%和 19.7%,较上季度分别上升了 4.6、4.6、4.1 和 3.3 个百分点;较去年同期分别下降了 5.6、3.9、4.8、6.1 个百分点(图 19)。未获政策支持企业环比增加,说明政策覆盖面收缩,力度有所减弱。但与去年同期相比,未获支持企业占比仍然有比较大的下降,说明政策支持较去年同期相比仍更为有力。

各地营商环境体感温度均有所下降,已全面进入偏冷区间。京津冀、长三角、大湾区和全国其他地区体感温度指数分别为-0.8、-4.2、-4.7 和-4.2,较上季度分别下降 1.8、3.4、1.5 和 2.5;较去年同期分别上升 1.5、下降 0.1、上升3.6、上升 1.0(图 20)。这是继去年二季度和三季度之后,四个区域营商环境体感温度再次全部进入偏冷区间。

7.行业间差异分析

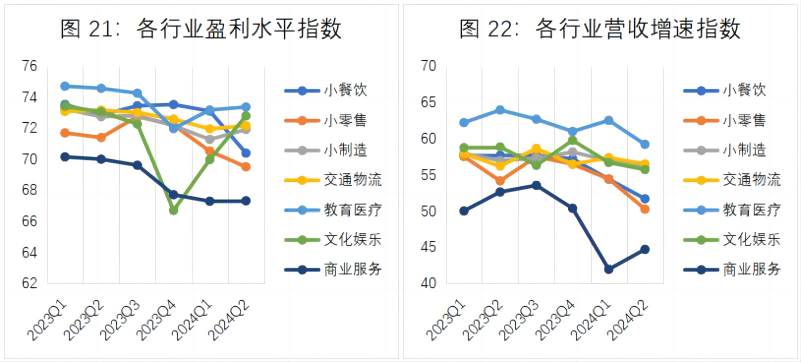

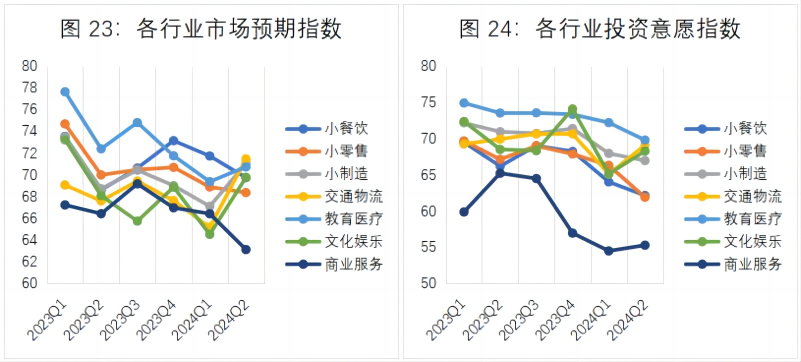

餐饮/旅游/居家服务业(小餐饮)经营状况全面下滑。2024年二季度,“小餐饮”行业盈利水平指数为 70.4,环比下降 2.7,同比下降 2.5;营收增速指数为 51.7,环比下降 2.7,同比下降 6.0,已经接近50 分界线(图 21,22)。市场预期指数为 69.7,环比下降 2.0,同比上升 1.1;投资倾向指数为 62.1,环比下降 1.9,同比下降 4.0(图 23,24)。体感温度指数为-7.7,低于上季度的-4.8,仅略高于去年同期的-8.0,已连续六个季度处于偏冷空间,需要引起注意(图25)。

贸易/批发/零售/租赁业(小零售)经营状况全面下滑。2024年二季度,“小零售”行业盈利水平指数为 69.5,环比下降 1.0,同比下降 1.9;营收增速指数为50.3,环比下降4.2,同比下降 3.9,已经十分接近50 分界线(图 21,22)。市场预期指数为 68.4,环比下降 0.5,同比下降 1.6;投资倾向指数为 61.9,环比下降 4.4,同比下降5.2(图 23,24)。体感温度指数为-6.5,低于上季度的-3.6,也低于去年同期的-6.4,已经连续两个季度处于偏冷空间(图25)。

生产/加工/制造业(小制造)盈利略有改善,市场预期大幅好转,但营收增速略有下滑,投资意愿下滑。2024年二季度,“小零售”行业盈利水平指数为 71.9,环比上升 0.7,同比下降 0.8;营收增速指数为56.2,环比和同比均下降 0.7(图 21,22)。市场预期指数为 71.0,环比上升 3.9,同比上升 2.3;投资倾向指数为 67.0,环比下降 1.0,同比下降 4.0(图 23,24)。体感温度指数为-0.8,由上季度的 0.7 转入偏冷区间,但仍高于去年同期的-1.7(图25)。

2024年二季度,交通/运输/物流/仓储服务业(交通物流)、教育/医疗服务业(教育医疗)和文化/传媒/娱乐/体育(文化娱乐)三个行业的盈利水平指数环比均略有上升,其中文化娱乐行业环比上升 2.8;三个行业营收增速指数均略有下降,其中教育医疗行业环比下降 3.3;三个行业市场预期指数均有明显好转,其中交通物流行业环比上升 6.3。交通物流和文化娱乐行业投资倾向指数环比分别上升4.0和 3.2,投资动力提升;教育医疗行业投资倾向指数下滑 2.4。

2024年二季度,交通物流和教育医疗行业体感温度指数分别为 1.6 和 2.2,营商环境体感温度分别连续三个季度、连续六个季度处于正常区间。文化娱乐行业体感温度指数由上季度的 1.7 下滑至-0.4,进入偏冷区间。

8.讨论和建议

调研结果反映出当下中小微企业发展中面临的一些现实问题,如租金、用工成本居高不下,且有扩大的趋势;困难点“点多面广”,而各项支持政策覆盖面收缩,导致营商环境体感温度偏冷;融资需求转弱,综合利率下行,但部分企业仍难以承受,“融资成本高”取代“债务水平高”首次成为覆盖面最大的融资阻碍因素。调研结果也反映出一些可喜变化,如跨平台成为线上经营主流形态、直播带货有潜力驱动新一轮增长,线上平台创造新增就业的潜力较大。

调研结果中有一些看似不一致的发现,例如上面已经解释过的“综合利率指数”下降以及“融资成本高”成为最大融资阻碍因素。其他的如各项经营指标环比下降,但预期转好。一方面,市场预期指数是针对未来三个月市场变化的前瞻,样本企业预期转好或为前期多项稳增长政策出台、资本市场回暖的反应。另一方面,细分来看,京津冀、长三角地区样本企业预期转好;小制造、交通物流、教育医疗、文化娱乐行业市场预期转好,是带动市场预期指数环比上升的主力。但更应该关注的是小餐饮、小零售的市场预期仍在下行,同时两个行业的盈利水平、营收增速、投资倾向已经连续两个季度下跌。

此外,“门店租金高”和“用工成本上升”成为覆盖面最高的经营困难点,似乎与当下房地产下行、年轻人失业率维持在较高水平的宏观经济形势不符。这或许也可以从两个方面来解释,一方面是题目设置的原因,样本企业主的主管感受在一定程度上会影响困难点选择,在经营状况下行的时候,对困难点的感受会更为敏感,带动困难点覆盖面上升,而租金高和人工贵做为一直以来覆盖面靠前的困难点,受到主观影响的概率较高。另一方面,两个困难点的地区分布并不均匀。例如,对比来自北京、上海、深圳三个一线城市的样本企业租金高和人工贵的覆盖面,北京、深圳二季度环比上升幅度均在 1 到 3个百分点,而上海环比分别上涨 8.5 和 6.7 个百分点。

中小微企业是中国经济的重要组成部分,在推动经济发展、解决就业问题等方面发挥无可替代的作用。针对二季度调研中发现的问题,我们建议通过进一步改善营商环境、提升公共服务水平、鼓励企业通过技术创新提质增效,在市场化、法治化的框架内解决租金贵、用工贵等问题,让“贵”物有所值。建议采用更丰富更实时的数字化金融工具给中小微企业的特殊风险进行定价,应对融资难、融资贵的问题。建议对支持性政策暂缓退出,注意各项政策的互相搭配,统筹奖励性支持和普惠性支持,保主体稳就业稳民生。建议支持直播电商平稳健康规范发展,为广大中小微企业和线上平台创造包容宽广的创新环境,审慎出台限制性政策。

[1] 此题选项分为“A.无专人负责”、“B.1-2人”、“C.3-5人”、“D.6-8人”和“E.8人以上”五档。取低限计算平均值,即按照A=0、B=1、C=3、D=6、E=8 取值,与对应档位样本企业数相乘再除以有线上门店样本企业总数。

[2] 京津冀包括北京、天津2个直辖市和河北省的石家庄、秦皇岛、唐山、廊坊、保定、沧州、张家口、承德等8个地级市

[3] 长三角包括上海1个直辖市,及江苏省的南京、无锡、常州、苏州、南通、扬州、镇江、盐城、泰州等9个地级市,浙江省的杭州、宁波、温州、湖州、嘉兴、绍兴、金华、舟山、台州等9个地级市,安徽省的合肥、芜湖、马鞍山、铜陵、安庆、滁州、池州、宣城等8个地级市

[4] 大湾区(包括广东省的广州、深圳、珠海、佛山、惠州、东莞、中山、江门、肇庆等9个地级市)