11月9日,在2023金融街论坛“构建数实融合新模式,助力产业数字金融新发展”分论坛上,中国银保传媒与腾讯研究院联合发布《2023金融业大模型应用报告》,深入解析大模型发展趋势,建立金融业大模型应用体系化蓝图,指引数智金融产业演进。

本报告将结合腾讯研究院、银保传媒与毕马威在基础大模型的沉淀与洞察、在银行、券商、资管等数字化转型与落地的深度积累,破除虚妄,力求客观、准确地反映相关趋势,以务实求效的核心基准探明金融业大模型的应用场景。

专家点评:

近一年金融业对于大模型的探索和运用日益增多,我们感受到行业对于新技术学习和应用的强烈需求。期待通过本报告的发布,催化“科技+金融+产业”有机融合,营造理性的技术创新应用氛围,助力产业链价值跃迁。

——杜增良 中国银保传媒 党委委员、总经理

大模型能力正逐步渗透至各行各业,催生新一轮创新浪潮和行业变革。在金融领域,行业大模型为金融市场带来了前所未有的机遇,从精准营销、客户服务、代码生成等多个场景,助力金融机构在服务和管理方面实现“效率革命”。展望未来,我们期待金融行业加速迈向AI驱动提质增效的新阶段。

——司晓 腾讯研究院院长

以大模型为代表的新一代人工智能技术,正在加速改变人们的生活方式,助力千行百业;在金融行业,借助领先的数字化基础,云基础架构和AI的深度结合,大模型的应用将比其他行业更加超前,更快速更深刻的重塑金融服务的体验,提升服务效率,洞悉市场和风险;相信在业界共同的探索创新之下,金融大模型高质量高价值的应用将不断涌现。

——胡利明 腾讯云副总裁

数字经济的蓬勃兴起为金融创新发展构筑广阔舞台,大模型的涌现促使金融科技行业范式变革。在风险防控的前提下,坚持以金融科技支撑金融本质,以审慎包容的心态探索大模型注入金融科技的新能力、新场景与新模式,金融科技必将朝着更加开放、创新、可持续的方向发展。

——黄艾舟 毕马威企业咨询 金融科技主管合伙人

伴随着金融机构数字化体系的演进,金融业数智建设正从“立柱架梁”逐步迈进“积厚成势”。面对以大模型为代表的新兴技术的颠覆式冲击,应理性剖析大模型技术态势,聚焦应用场景,夯实支撑保障体系,探明发展路径,构建安全高效、价值跃迁的金融运营新生态。

——柳晓光 毕马威企业咨询 金融数字化转型咨询主管合伙人

主要内容:

-

趋势研判:大模型和生成式AI技术蓬勃发展,预训练模型诱发技术质变

-

破除虚妄:明确大模型在金融业的场景落地边界,破解金融业与大模型落地的三大核心问题

-

务实求效:绘制大模型在金融领域的应用蓝图,探寻最佳应用落地路径

全球大模型技术发展态势研判

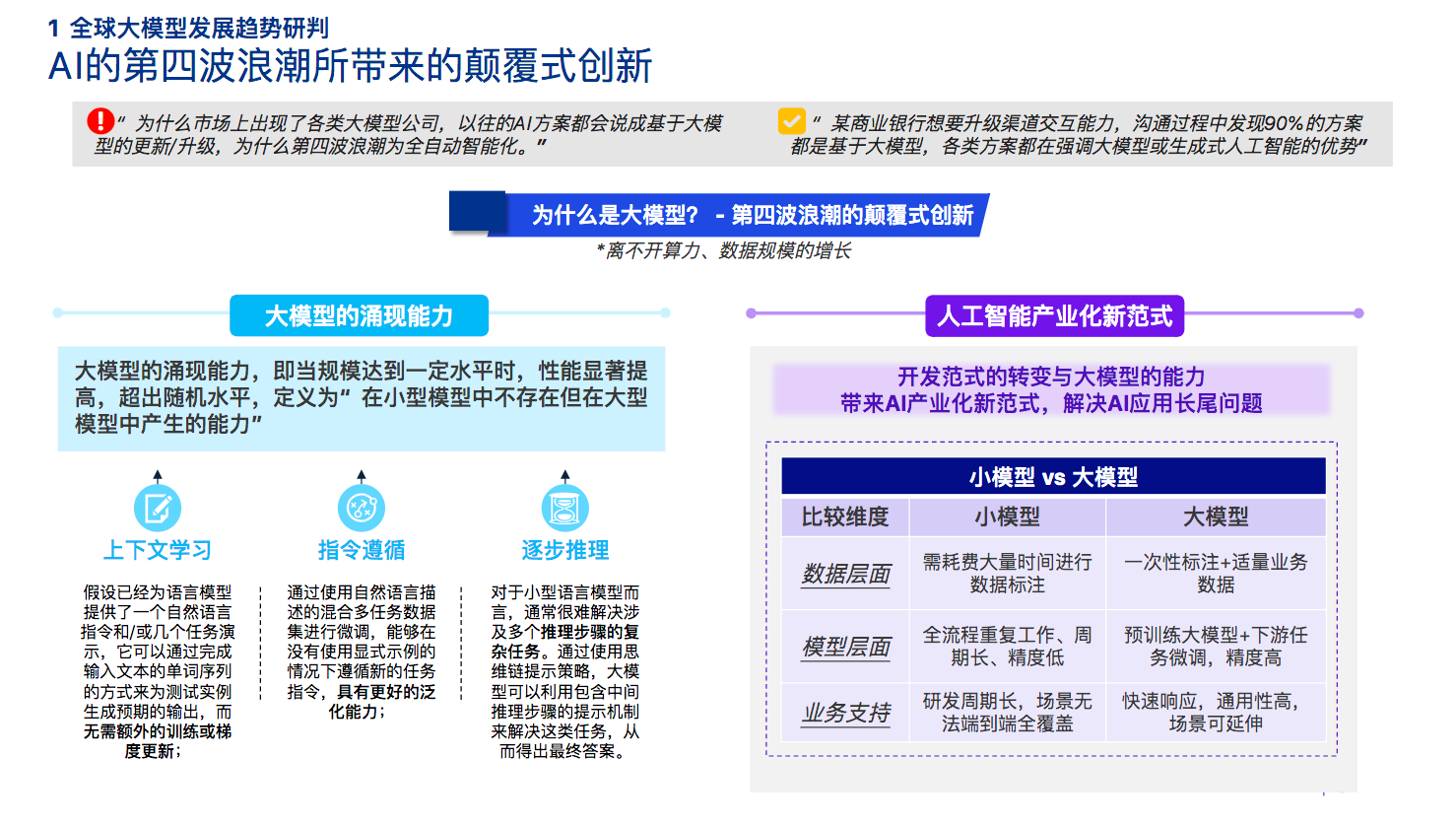

将大模型放在人工智能发展历程当中来观察:从上个世纪50年代图灵最开始提出来“机器为什么能够思考”这个伟大的问题开始,人工智能经过了一个漫长的发展阶段。在此后70多年的发展历程中起起落落,迎来了第四次的浪潮。引爆这一轮AI浪潮的关键点是大模型底层的技术的进步。最核心的是Transformer模型,和以往基于编程语言的技术路线相比,它的底层是更接近自然语言的语义函数。基于这个模型叠加大规模的语料库训练形成了预训练语言模型,伴随着算力和数据规模的指数级增长,大模型的涌现能力最终使它站在了时代的中心,能够引领这一轮的技术创新。

除了底层技术的发展,近一年来企业服务市场上也已经出现了海量的以大模型为核心的方案和产品,带动行业拥抱基于人工智能第四波浪潮带来的这种颠覆式创新。

除了底层技术的发展,近一年来企业服务市场上也已经出现了海量的以大模型为核心的方案和产品,带动行业拥抱基于人工智能第四波浪潮带来的这种颠覆式创新。

大模型一方面具有更好的泛化的能力,能够建立拟人化的思维链推理,同时不需要额外的训练和梯度更新。另一方面,大模型的能力带动了开发范式的转变:以往很多产品的开发是项目制,现在可以直接走产品制、平台制,开发的成本和交付的周期都在降低,场景的精准度在提升。在大模型能力的加持下,各行各业都选择拥抱这一轮科技浪潮,将迎来范式转换与场景变革。

破除虚妄:

大模型在金融业落地场景边界

大模型超强的能力让人向往,如何推进大模型在金融业的落地?本报告尝试探索了大模型在金融领域落地的三大核心问题:大模型如何选型、大模型如何与场景适配以及金融领域赋能主要方向。

了解大模型在各行业中的适用场景,可以帮助我们更好地利用模型解决实际问题。通过厘清场景边界,可以帮助企业和研究者更好地分配资源。在明确了模型在某一行业的具体应用场景后,企业可以根据实际需求投入相应的资源,以实现最大化的投资回报。

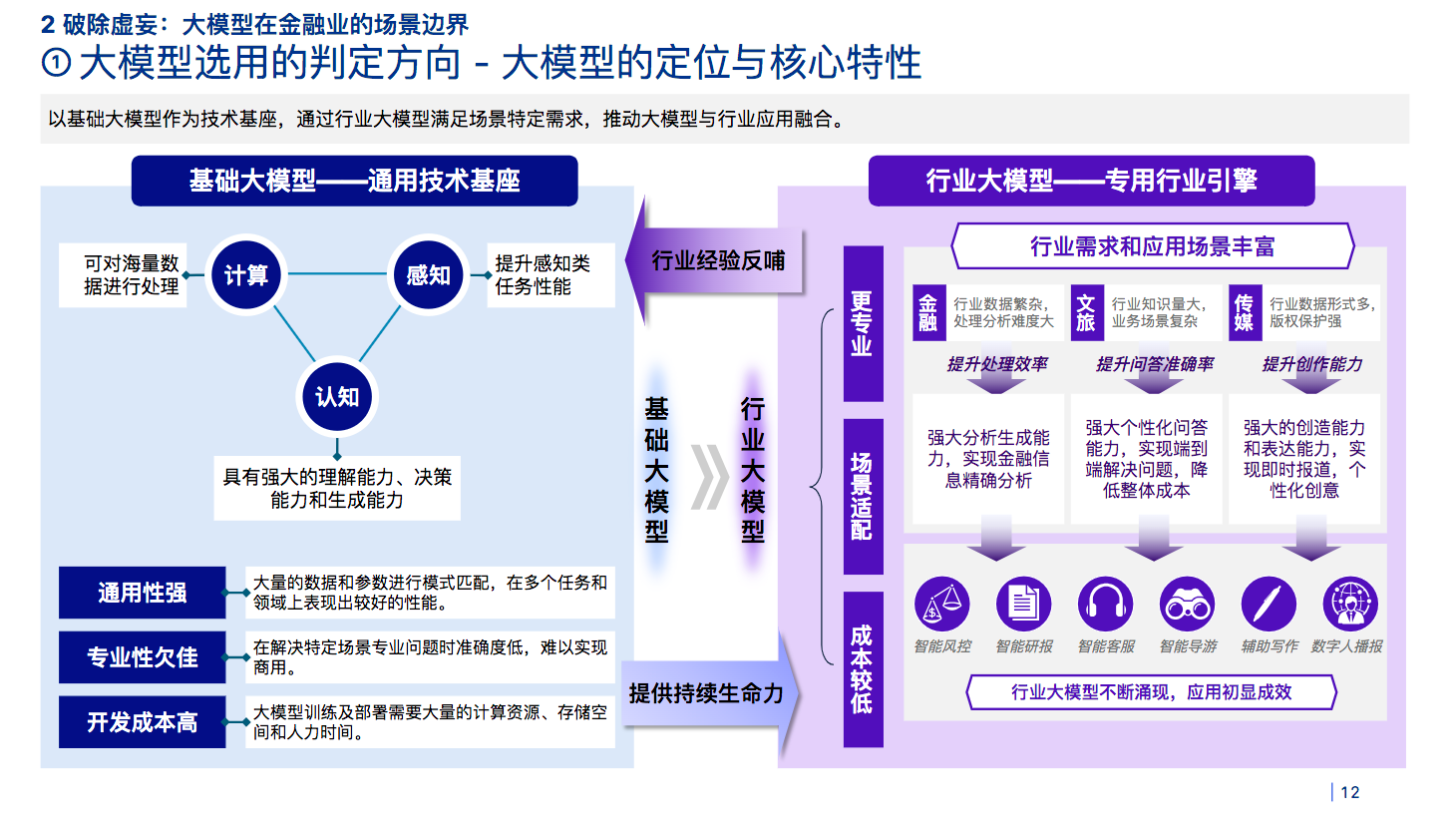

第一大问题:如何判定所建场景当使用哪类大模型?

大模型领域持续发展衍生出两个概念,“通用基础大大模型”和“垂直行业大模型”。基础大模型的定位是通用的技术底座,行业大模型的定位是在不同的专业领域推动行业数字化再升级、进入到智能化的引擎。 以基础大模型作为技术底座的时候,更多的是考虑它的通用性,但是相对来讲它的专业度可能会欠佳。行业大模型会更加专业、更加聚焦,成本也更低。

基础大模型的关键词是创造性、体验式,更强调体验。面向泛知识、泛领域的一个通识性的场景,追求交互体验、更接近人的交流方式。当前更多的是以To C的内容消费为主,核心的工具一般是体验性强、操作简单,可以直接完成价值输出的内容生产工具。

行业大模型的关键词是可控性和高投资回报率,它主要是面向垂直特定领域的专业场景,容错度比较低,追求合理回报,这种更多是To B的企业服务。核心的工具目前可以助力企业以合理的成本来训练一个细分场景的具体模型。通用模型是横向的,行业模型是纵向的,两类模型相互衔接、缺一不可。

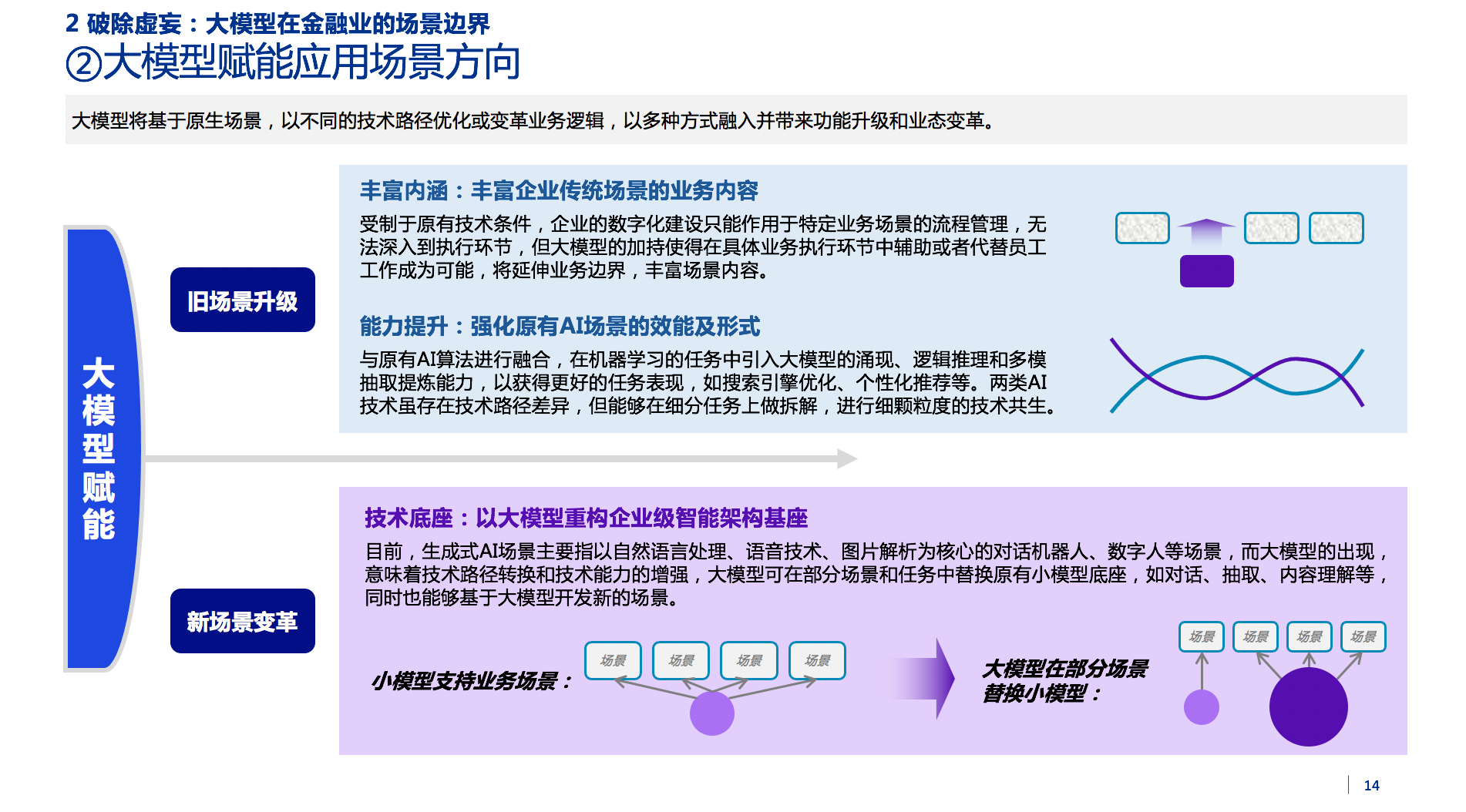

第二大问题:大模型赋能金融业的场景方向如何选取?

对于金融行业原有丰富的业务场景、业务内容可以借助大模型进一步地去强化,提供更智能化、更人性化的服务方式。受制于原有的一些技术条件,企业的数字化建设只是用于特定业务的流程管理,很难说把技术融入到具体的每一个业务模块。更进一步,持续深入到执行环节就会很难,但是大模型的加持使得我们可以在更多的具体业务场景得到辅助,甚至替代掉原有工作中重复性的部分,包括替代规则化、逻辑化的一些场景。在这样的基础上,还会有新的场景变革。当我们在机器学习的任务中引入大模型的涌现、逻辑推理和多模态抽取提炼能力,可以获得更好的任务表现。这些不同的人工智能的技术,虽然技术路径不一样,但能够在细分任务上做拆解,进行细颗粒度的技术共生。未来我们能看到很多具体的大模型技术的应用,并不是一种互相冲突的关系,而是包括底层思路和技术路径的共存。

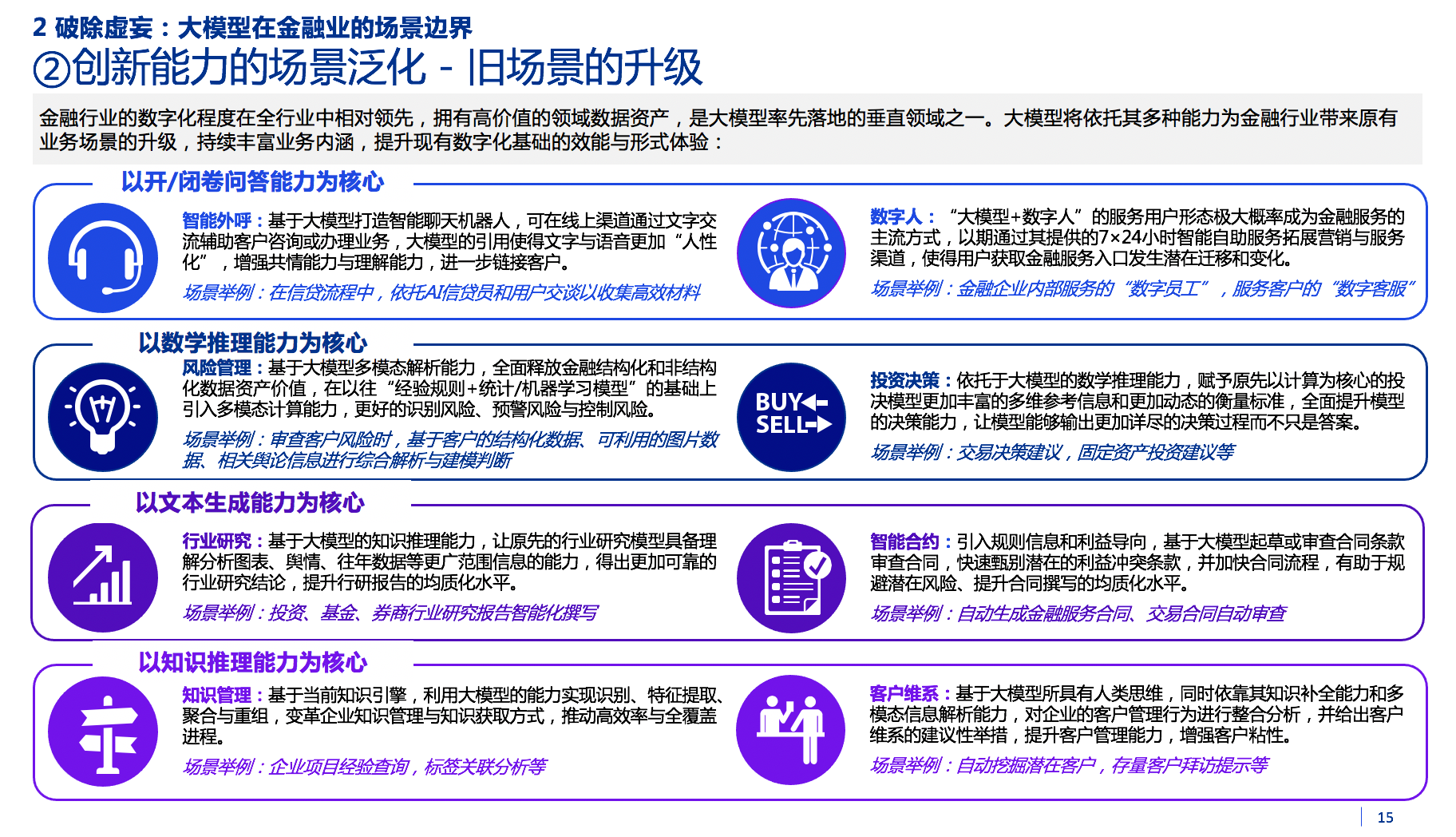

第三大问题:大模型赋能金融行业会有哪些方向?

新场景会用大模型来重构企业级的智能架构基座。大模型的出现意味着技术路径转换和技术能力的增强,可以在很多场景当中来替换原有的小模型,比如对话、抽取、内容理解,同时也能够基于大模型开发出很多场景。稍微具体一点,我们能看到比如基于大模型的文本交互式可以应用在客服上,这些技术不是单独存在的,可以叠加现在的数字人技术,进而推出数字客服,好处是它回答的问题是稳定的,而且是7×24小时,不需要考虑更多的保障条件。

应用蓝图:

大模型在金融业的落地路径

大模型催生效率革命,为整个金融行业的提质增效带来四个价值趋势——能力更强、效率更高、场景更广、应用更深。在将大模型应用到行业之前,需要对技术成熟度、需求频次和场景价值三个方面进行思考。

通过对金融机构、大模型服务商、腾讯内部技术团队的调研,本报告形成了金融业大模型应用体。首先,对于业态复杂的金融产业,结合业态特性,以前中台通用应用、监管科技、业态个性应用、后台应用为一级分类绘制大模型赋能金融产业应用全景视图。归类出渠道运营、营销管理、产品设计、资产管理、风险管理、开发与运维、监管科技、办公管理、通识工具等核心应用模块,模块之间是有内在的技术逻辑。

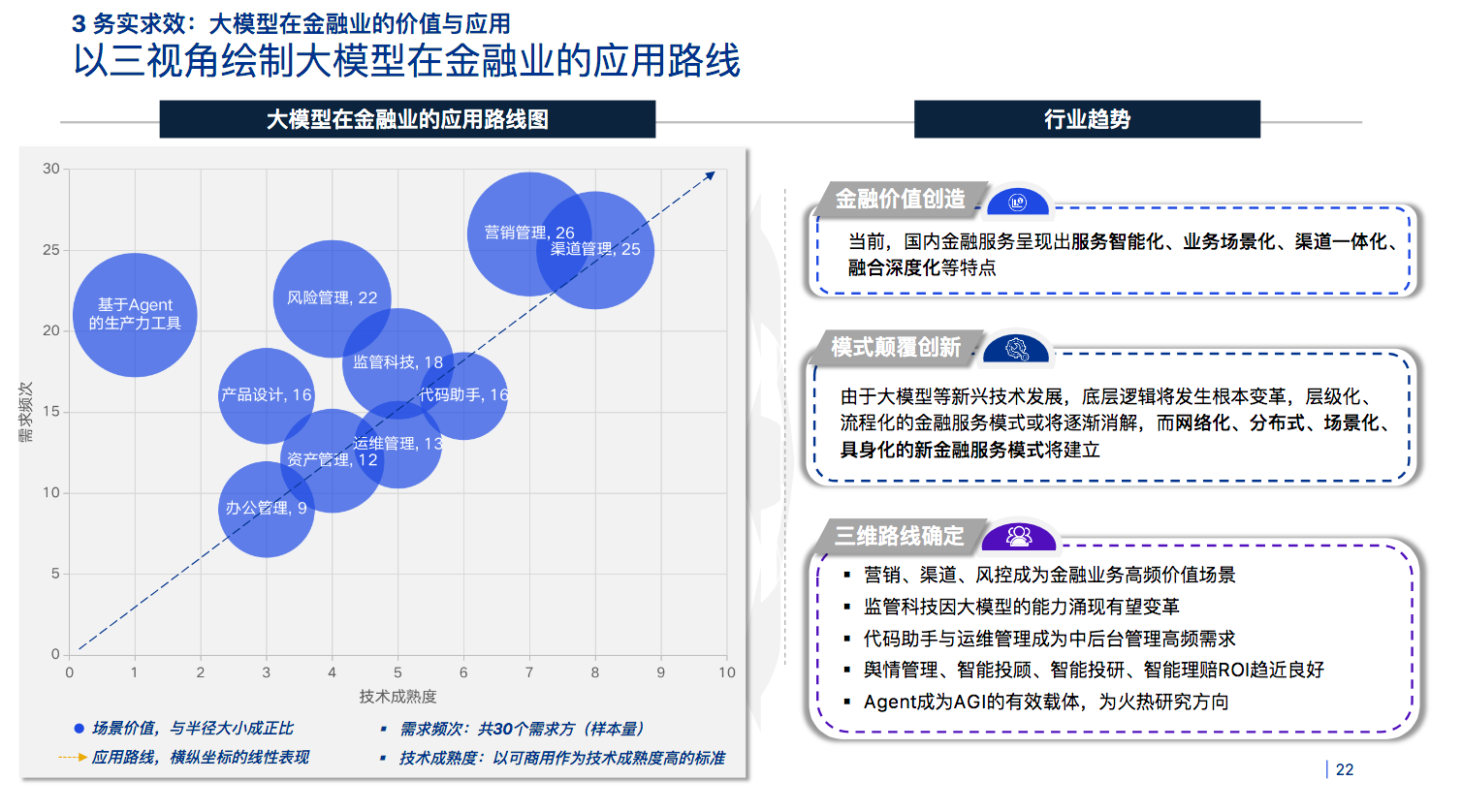

为了帮助金融企业来找到具体的落地应用路线,结合对整个行业价值形态和发展趋势的判断,本报告从技术成熟度、需求频次和场景价值三个维度描绘了大模型在金融业的应用路线图。

营销、渠道、风控,是金融业务高频的价值场景,目前的分析和判断是大模型有希望最早能够落地。在后台系统开发的过程当中,代码助手和运维管理是中后台管理的高频需求,在这些领域的技术应用可以助力中后台管理的增效。舆情管理、智能投顾、智能投研、智能理赔、智能客服有较高的ROI(投资回报率),未来可能很快能走出试验田,转化成现实。

长期来看,AI Agent(智能体)可能会成为整个大模型为支撑的新一轮人工智能技术的载体。基于Agent的生产力工具正随着技术研究不断重构场景形态定义,是下一代大模型应用体系中不可缺少的原子模块。

总结与展望

大模型时代认知智能正在实现跨越式发展:由碎片化到全局化、由结构化到多模态,以一个模型逐渐拟合现实世界全维度,跨场景跨领域的应用将全面绽放。从决策式AI到生成式AI,从简单能力+针对具体任务的专用模型,到复杂能力面向泛任务的通用模型,推动着语言理解、多轮对话、问题求解进入了基本可用时代。

展望未来,《报告》期待各金融企业能够建立全局化、体系化的智能化赋能建设蓝图,实现以新兴技术为核心的金融高质量发展,为未来金融夯实技术基础、明晰潜在方向,推动金融行业加速迈向AI驱动提质增效的新阶段,共赴数智金融新时代。

编委团队及致谢: